Vastuullisuus Sitran sijoitustoiminnassa

Sitra sijoittaa varallisuutensa vastuullisesti ja tuottoa tavoitellen. Vastuullinen sijoittaminen tarkoittaa Sitrassa sitä, että kaikissa sijoituspäätöksissä otetaan huomioon tuoton ja riskin lisäksi ympäristöön, sosiaaliseen vastuuseen sekä hyvään hallintotapaan liittyviä tekijöitä (ESG). Tässä ohjeina ja suuntaviivoina toimivat YK:n tukemat vastuullisen sijoittamisen periaatteet (PRI, Principles for Responsible Investment), joihin Sitra sitoutui vuonna 2015. Global Compact -periaatteet ovat PRI:n rinnalla toinen kansainvälisesti hyödynnetty vastuullisen sijoittamisen viitekehys, jota Sitra myös noudattaa.

Vastuullisen sijoittamisen käytännön toteutuksessa nojaudumme Sitran hallituksen hyväksymään vastuullisen sijoittamisen ohjeistukseen. Myös vuosittain laadittavassa sijoitussuunnitelmassa otetaan kantaa vastuullisuusasioihin ja luodaan suuntaviivoja tulevalle kehitystyölle.

Sitran sijoitukset tehdään pääasiassa rahastojen kautta. Rahastosijoituksiin kuuluvat kaikki osake-, korko-, indeksi- ja pääomarahastot. Niitä hallinnoivat ulkopuoliset varainhoitajat, jotka tekevät yksittäiset sijoitusanalyysit ja sijoitusten valinnat. Sitran sijoituksiin kuuluu myös muutamia suoria sijoituksia.

Vastuullista sijoittamista toteutetaan kunkin omaisuusluokan ominaispiirteet huomioiden. Vastuullisuus näkyy kaikkien sijoituskohteiden valinnassa ja seurannassa. Se on myös jatkuvan kehittämisen kohde.

Vuonna 2021 Sitran tärkeimmät vastuullisen sijoittamisen toimenpiteet liittyivät ilmastopolitiikan laatimiseen, hiilineutraaliustavoitteen asettamiseen sekä ilmastoraportoinnin käyttöönottoon. Ilmastoraportoinnissa noudatamme TCFD:n (Task Force on Climate-Related Financial Disclosures) ohjeistusta.

Lisäksi päivitimme vastuullisen sijoittamisen ohjetta rahastojen kotipaikka-asioiden osalta ja toteutimme varainhoitajillemme suunnatun ESG-kyselyn.

Kaikki Sitran sijoitustiimin jäsenet suorittivat vuoden 2021 aikana PRI:n toteuttaman ESG-koulutuksen.

Sitra on Suomen vastuullisen sijoittamisen foorumin Finsifin jäsen vuodesta 2013 lähtien. Olemme aktiivisesti mukana mm. foorumin hallitustyöskentelyssä ja tapahtumajärjestelyissä.

Vastuullisen sijoittamisen ohje

Vastuullisen sijoittamisen käytännön toteutus nojaa Sitran hallituksen hyväksymään vastuullisen sijoittamisen ohjeeseen. Ohje päivitettiin viimeksi keväällä 2021, jolloin tarkensimme rahastojen kotipaikkalinjausta ja julkaisimme Sitran sijoitusten ilmastostrategian.

Ohjeen mukaisesti Sitran sijoitusuniversumista on poissuljettu

1) tupakkatuotteiden valmistajat, joille tupakasta tulee yli 50 prosenttia liikevaihdosta

2) yritykset, jotka valmistavat kiistanalaisia aseita

3) yritykset, joiden liikevaihdosta yli 30 prosenttia liittyy kivihiilen tuotantoon tai käyttöön energiantuotannossa ilman selkeää strategiaa kivihiilen käytön vähentämiseksi ja

4) yritykset, jotka ovat rikkoneet kansainvälisiä yleisesti hyväksyttyjä normeja (koskien ihmisoikeuksia, ympäristöä, korruptiota ja työolosuhteita) eivätkä ole toimineet riittävästi rikkeen seuraamuksen korjaamiseksi.

Sitran sijoitustoiminnassa selvitetään aina sijoituskohteiksi harkittavien rahastojen kotipaikat. Vastuullisen sijoittamisen ohjeistusta päivitettiin rahastosijoituksissa hyväksyttyjen kotipaikkojen osalta. Sitra ei voi tehdä sijoituksia rahastoihin, jotka on rekisteröity veroparatiiseihin. Näiden määrittelyssä tukeudutaan jatkossa asiantuntevien kansainvälisten instituutioiden (EU, OECD) ylläpitämiin maalistoihin:

- EU Common list of non-cooperative tax jurisdictions (“musta lista”)

- valtiot, jotka eivät osallistu OECD:n raportointistandardin (Common Reporting Standard, CRS) tai Yhdysvaltain FATCA-lainsäädännön (Foreign Account Tax Compliance Act) mukaiseen automaattiseen verotustietojen vaihtoon

- valtiot, jotka eivät noudata OECD:n verojärjestelmien avoimuutta ja tiedonvaihtoa edistävän Global Forumin vaatimuksia

Raportointi

Suomen Sijoitustutkimuksen kanssa toteutettiin vuosina 2020–2021 raportointiuudistus, joka mahdollistaa Sitran sijoituksiin liittyvien ilmastoriskien paremman arvioinnin. Vuonna 2021 raportointiyhteistyö laajeni kattamaan myös rahoitus- ja analyysiyhtiö MSCI:n tuottaman ilmastoriskien raportoinnin aiempien rahastokohtaisten ESG-raporttien lisäksi. Toistaiseksi raportointi kattaa listatut osake-, korko- ja kiinteistörahastot.

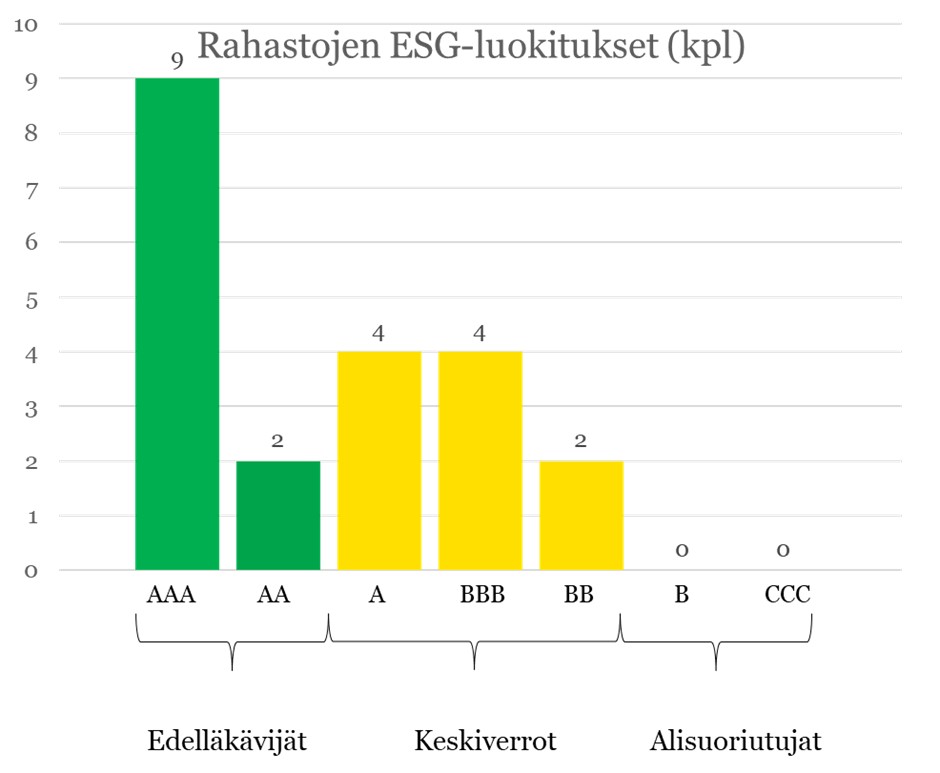

ESG-raportoinnin piirissä olevien rahastojen vastuullisuusarvosanat paranivat edelliseen vuoteen verrattuna ja ovat varsin hyvällä tasolla. MSCI:n antamat ESG-arvosanat vaihtelevat AAA:n ja CCC:n välillä luottoluokitusten tapaan. Yhdeksän rahastoa nousi korkeimpaan AAA-luokkaan, kun vuotta aiemmin niitä ei ollut vielä lainkaan. Yli puolet rahastoista on edelläkävijöitä vastuullisuusasioissa. Kymmenen rahastoa on keskitasoa, eikä alisuoriutujia ole lainkaan. Sijoitusten arvossa mitattuna edelläkävijöiden osuus on vielä suurempi eli noin kaksi kolmasosaa. Koko Sitran listatun sijoitussalkun arvosana nousi A:sta AA:han.

Lähde: MSCI

Raportoinnin kehittämistä jatketaan myös vastuullisuuden osalta. PRI- jäsenyys ja TCFD:n mukaiset raportointivelvoitteet edellyttävät sijoitusten riittävää läpivalaisemista ja valittujen tunnuslukujen seurantaa. Vastuullisen sijoittamisen käytännön toteutuksesta raportoidaan vuosittain PRI:lle.

PRI uudisti raportointikehikkonsa vuonna 2021, minkä johdosta heidän arvionsa Sitran vuoden 2021 raportoinnista on viivästynyt. Se saadaan vasta syksyllä 2022. Edellisestä, vuoden 2020 PRI-raportista Sitra sai strategiaosuudesta arvion A+ (A vuonna 2019), varainhoitajien valintaan ja seurantaan liittyvästä osiosta arvion A (B vuonna 2019) sekä aktiivisesta omistajuudesta arvion C (D vuonna 2019). PRI-raportointi on yksi työkalu, jolla voi parantaa vastuullisen sijoittamisen käytäntöjä vertaamalla omia toimia toimialan parhaisiin käytäntöihin.

Vaikuttavuustyö

Rahastosijoittajana Sitralla on mahdollisuus vaikuttaa sijoituksiinsa varainhoitajien kanssa käytävien keskusteluiden kautta. Mikäli vaikuttamisella ei saavuteta parannusta tilanteeseen, viimesijainen toimenpide on rahaston myyminen. Vuonna 2021 ESG-asiat olivat esillä noin 80 prosentissa tapaamisista.

Toimiala- ja normirikkomusseulonta toteutettiin MSCI:n raportointiin perustuen keväällä 2021. Varainhoitajien kanssa käytyjen keskustelujen jälkeen ei ollut tarvetta jatkotoimenpiteisiin. Poissulut toteutuivat vastuullisen sijoittamisen ohjeen mukaisesti.

Vaihtoehtoisiin sijoituksiin (kiinteistöt, infra, private debt, PE ja VC) kuuluvat rahastot käytiin läpi vuoden 2021 arvonmäärityspalaverin yhteydessä. Palaverissa selvitettiin varainhoitajien toimittamien raporttien perusteella rahastojen olennaiset ESG-asiat. Havaitut puutteet ja rikkeet raportoitiin ja kirjattiin pöytäkirjaan jatkotarkastelua varten. Poikkeamia Sitran toimialarajoituksiin ei huomattu. Datan heikko kattavuus erityisesti Private Equity- ja Venture Capital-omaisuusluokissa muodostaa haasteen vastuullisuusasioiden syvälliseen tarkasteluun. Varainhoitajat ovat tietoisia näistä puutteista ja huomattavia kehitysaskelia raportointiin on odotettavissa.

Varainhoitajien kanssa käytävien keskustelujen lisäksi vaikuttavuustyötä tehdään myös osallistumalla sijoittaja-aloitteisiin, kuten Climate Action 100+ -hankkeeseen. Osallistuminen muihin relevantteihin aloitteisiin, jotka tukevat sekä Sitran sijoitusstrategiaa että kestävän kehityksen tavoitteita, on tavoitteena myös jatkossa. Ympäristöasioiden lisäksi yhteiskuntavastuuseen sekä hallintotapaan liittyvien asioiden huomioiminen on niin ikään tärkeää sijoitustoiminnassa.

ESG-kysely rahastonhoitajille

Sitra toteutti kesällä 2021 kaikille Sitran varoja hallinnoiville rahastonhoitajille ESG-kyselyn, jolla selvitettiin vastuullisen sijoittamisen prosesseja ja niiden merkitystä rahaston toiminnassa. Edellisen kerran kysely toteutettiin syksyllä 2018. Vuoden 2021 kysely lähetettiin 96 rahastolle, ja vastausprosentti oli 93 prosenttia (v. 2018 69 %). Merkittävän nousun vastausprosentissa voi tulkita kuvaavan ESG- prosessien kehittymistä sekä yleisesti ESG-asioiden valtavirtaistumista sijoitusmarkkinoilla.

Yksi tärkeä osa ESG-kyselyä oli varmistaa Sitran sijoitusten yhdenmukaisuus vastuullisen sijoittamisen ohjeistuksen kanssa. Vähimmäisvaatimuksena rahastosijoituksissa on, että varainhoitaja on allekirjoittanut PRI:n tai että sillä on muu vastuullisen sijoittamisen toimintamalli. Kyselyyn vastanneista ainoastaan viidellä rahastolla ei ollut vastuullisen sijoittamisen politiikkaa tai vastaavaa ohjeistusta, mutta näilläkin viidellä oli ohjeistuksen laatiminen työn alla.

Kaikki listattuja osake- ja korkorahastoja sekä kiinteistö-, metsä- ja infrastruktuurirahastoja hallinnoivat varainhoitajat ovat allekirjoittaneet PRI-periaatteet. Muissa sijoituksissa PRI-kattavuus oli 68 prosenttia. Muut sijoitukset sisältävät epälikvidejä sijoituksia, joiden varainhoitajat ovat usein pienempiä, paikallisia toimijoita. Alhaisin kattavuus on venture capital -sijoituksissa, joista vasta 12 prosenttia on virallisesti sitoutunut PRI:n vastuullisen sijoittamisen periaatteisiin. Varainhoitajien käytettävissä olevat resurssit selittävät osaltaan tätä eroa. Suurin osa niistäkin rahastoista, jotka eivät ole PRI-allekirjoittajia, ottavat ohjeet kuitenkin huomioon toimintatavoissaan. Kaiken kaikkiaan PRI:n allekirjoittaneet varainhoitajat hallinnoivat 92 prosenttia Sitran sijoitusvarallisuuden arvosta.

Sitran varoja hallinnoivat rahastot ovat mukana myös muissa vastuullista sijoittamista toteuttavissa ja edistävissä aloitteissa. Esimerkiksi 14 rahastoa on mukana GRESB:issä (Global Real Estate Sustainability Benchmark), joka on kiinteistö-, infra- ja sijoitusvarojen vastuullisuuden arviointiin käytettävä globaali työkalu ja viitekehys. Myös rakentamisen ympäristöluokitus BREEAM (Building Research Establishment Environmental Assessment Method) oli käytössä viidellä rahastolla. Sen luokitus pohjautuu yhteiseen eurooppalaiseen normistoon.

ESG-koulutusta oli tarjolla yli 90 prosentissa kyselyyn vastanneista rahastoista. Suurimmilla toimijoilla oli sisäistä koulutusta oman vastuullisuustiimin toimesta, joskin useimmat nojautuivat ulkopuolisiin seminaareihin ja koulutuksiin. Koulutuksen kohdentaminen vaihteli johtoryhmätasolta sijoitustiimiin ja hallintoon.

Noin 60 prosentilla rahastoista oli vastuullisuustavoitteita, mutta vain 40 prosentissa tavoitteiden saavuttamisesta myös palkittiin. Linkki vastuullisessa sijoittamisessa onnistumisen ja palkitsemisen välillä ei siten ollut selkeä. Usein ESG-asioiden huomioimisen mainittiin olevan osa palkitsemista, mutta asian painoarvo jäi epäselväksi.

ESG-asiat on integroitu osaksi varainhoitajien sijoitusprosesseja. Kolme neljästä vastaajasta kertoi hylänneensä potentiaalisia sijoituskohteita vastuullisuusnäkökulmien vuoksi. Syitä potentiaalisten sijoitusten hylkäämiseen olivat mm. ympäristö- ja maineriskit sekä epäeettinen työvoiman kohtelu ja yleisesti YK:n Global Compactin vastainen toiminta. Yhdeksässä rahastossa raportoitiin negatiivisista ESG-tapahtumista rahaston elinkaaren aikana. Kaikkiin näihin tapahtumiin oli reagoitu yrityksissä ja korjaavia toimenpiteitä tehty, esim. työturvallisuutta parannettu

Vuonna 2021 ilmastostrategiat olivat vielä varsin harvinaisia. Ainoastaan viidellä rahastolla oli hiilineutraaliustavoitteet: yksi tavoitteli hiilineutraaliutta vuonna 2040, kaksi vuonna 2030 ja kaksi vuonna 2050. Kuitenkin jo kolmannes rahastoista raportoi ilmastoriskeistään TCFD:n mukaisesti. Viisi rahastoa raportoi myös ns. ilmastopositiivisten yritysten osuuden.

Luonnon monimuotoisuuden tarkastelu sijoitustoimintaan liittyen oli vielä harvinaista, joskin noin kolmannes vastaajista oli analysoinut luontokadon vaikutuksia sijoitustoimintaan ja noin neljännes sijoituskohteiden vaikutuksia luontokatoon. Tämä on selkeästi tunnistettu kehityskohde, mutta datan saatavuus aiheuttaa ongelmia. Kaikkien rahastojen osalta biodiversiteetin tarkastelua ei myöskään koettu olennaisena asiana.

Selvästi yli puolet kyselyyn vastanneista piti vastuullisuusasioita erittäin tärkeinä päätöksenteossa. Ainoastaan yhden vastaajan mukaan näillä asioilla ei olisi merkitystä. Sijoituksia tehtäessä huomioitiin vastuullisen sijoittamisen menetelminä sekä poissulkeminen (70 %) että vastuullisuusasioiden suosiminen (51 %). Lähes kaikki varainhoitajat (92 %) toteuttivat myös aktiivista omistajuutta ja vaikuttamista (92 %).

Ilmastostrategia

Ilmastonmuutoksen hillintä on yksi Sitran tärkeimmistä vastuullisuustavoitteista. Vähähiilisyys ja kestävä kehitys ovat myös sijoitustoimintaamme ohjaavia tekijöitä eli tuemme muun muassa Pariisin sopimuksen tavoitteiden saavuttamista. Tämä liittyy suoraan myös Sitran strategiseen tavoitteeseen eli maapallon kantokykyyn sopeutumiseen.

Asian konkretisoimiseksi keväällä 2021 julkaistiin Sitran sijoitusten ilmastostrategia. Tavoitteena on, että pitkällä aikavälillä kaikki Sitran sijoitukset ovat linjassa Pariisin ilmastosopimuksen kanssa. Konkreettisena tavoitteena on saavuttaa hiilineutraali sijoitussalkku vuoteen 2035 mennessä Suomen kansallisen tavoitteen mukaisesti edellyttäen, että sijoitusympäristö mahdollistaa sen.

Ilmastostrategialla hallitaan sekä sijoituksiin liittyviä ilmastoriskejä että pyritään tunnistamaan tulevaisuuden tuottomahdollisuuksia. Osake- ja yrityslainasijoitusten ilmastoriskien arviointi on selkeämpää kuin esimerkiksi vaihtoehtoisten sijoitusten, joissa haasteena on rajallisempi datan saatavuus. Sitran sijoitusten ilmastoriskit selvitetään käytettävissä olevan tiedon puitteissa.

Ilmastoriskien raportoinnissa ja analysoinnissa hyödynnetään TCFD-viitekehystä (Task Force on Climate-related Financial Disclosures). TCFD on kansainvälinen raportointisuositus, jossa ohjeistetaan yrityksiä raportoimaan yhdenmukaisesti ilmastonmuutoksen taloudellisista riskeistä ja mahdollisuuksista. Suosituksen mukaan mm. sijoitusten hiilijalanjälki tulee selvittää, fossiilisten polttoaineiden varannot sekä vähä- ja korkeahiilipäästöiset sijoitukset arvioida kuten myös kansainvälisten ilmastosopimusten mukaisten hiilipäästörajojen toteutuminen.

Sijoituksiin liittyvää hiiliriskiä mitataan pääasiassa painotetun hiili-intensiteetin avulla. Se mittaa sijoituskohteina olevien yritysten hiiliekvivalentteja päästöjä yrityksen liikevaihtoon suhteutettuna ja sijoitusten markkina-arvolla painotettuna. Toistaiseksi raportoitavassa tunnusluvussa on mukana ainoastaan yrityksen suorasta toiminnasta ja ostetusta sähköstä syntyvät päästöt eli ns. scope 1- ja scope 2 -päästöt. Epäsuorien scope 3 -päästöjen arvioiminen on haastavampaa, eikä luotettavia tietoja ole vielä saatavilla.

Hiiliriskilaskenta kattaa tällä hetkellä likvidit osake-, korkosijoitukset- ja kiinteistösijoitukset. Muista omaisuusluokista ei ole vielä riittävästi tietoa saatavilla.

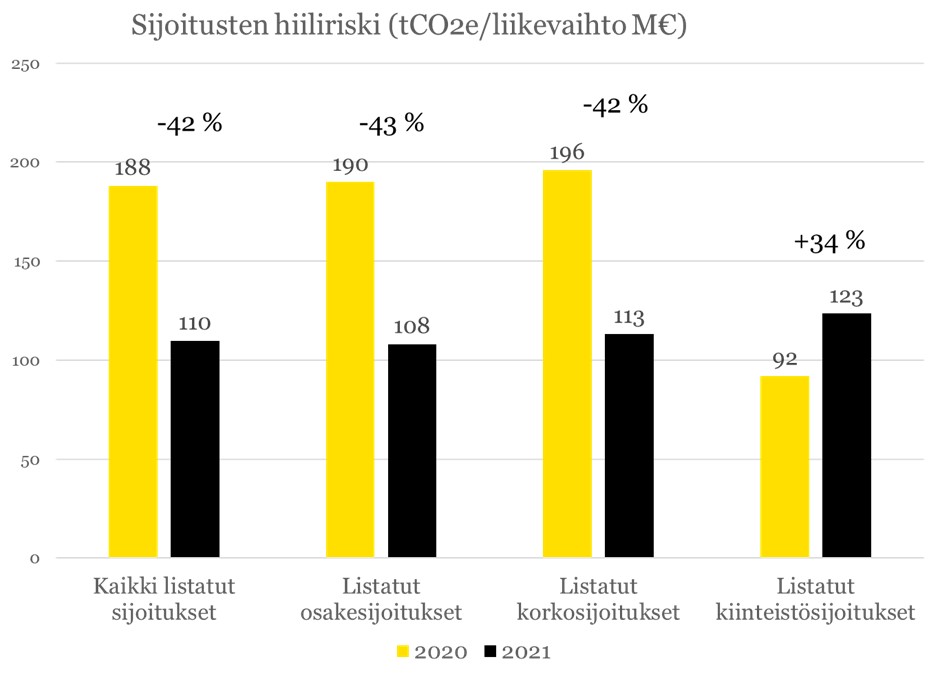

Näin laskettuna Sitran koko sijoitussalkun painotettu hiili-intensiteetti oli vuoden 2021 lopussa 110 tCO2e/M€ liikevaihto. Osakesijoitusten hiili-intensiteetti oli 108 ja korkosijoitusten 113. Sijoitussalkun painotettu hiili-intensiteetti laski yli 40 prosenttia vuoteen 2020 verrattuna. Hiili-intensiteetti laski 80 prosentissa seurannan piirissä olevista rahastoista. Listattujen kiinteistösijoitusten osalta painotettu hiili-intensiteetti kasvoi, kun toinen REIT-rahastoista sulautui globaaliin indeksirahastoon.

Lähde: MSCI

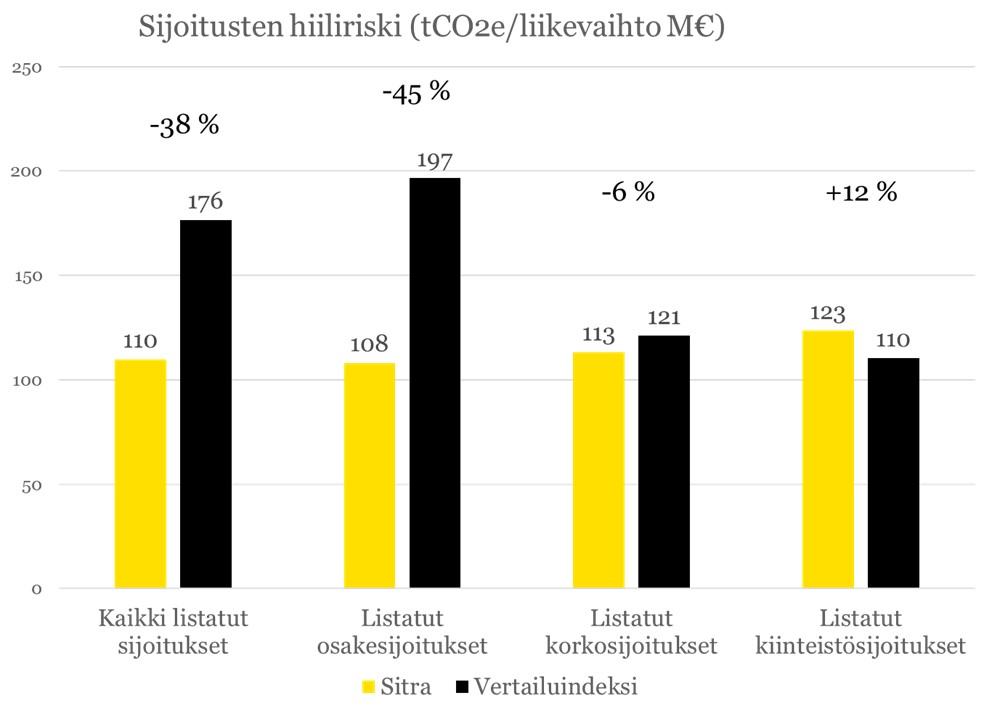

Sitran sijoitusten hiiliriskiä verrataan myös vertailuindeksiin, joka on muodostettu rahastojen osuuksilla painotetuista osake- ja korkoindekseistä. Kaikkien listattujen sijoitusten hiiliriski oli lähes 40 prosenttia matalampi kuin vertailuindeksillä. Tämä selittyy poissulkujen toteutumisella, vastuullisesti toimivien varainhoitajien valinnalla ja osakesijoitusten kasvuosakepainotuksella. Listattujen kiinteistösijoitusten hiiliriski oli jonkin verran korkeampi kuin vertailuindekseillä, mikä johtui pääosin edellä mainitusta rahastojen sulautumisesta.

Lähde: MSCI

Luvut sisältävät yritysten scope 1- ja scope 2 -päästöt perustuen rahastojen omistuksiin 31.12.2021. Vertailuindeksinä on käytetty rahastokohtaisesti valittujen ja painotettujen indeksien yhdistelmää. Käytetyt indeksit olivat MSCI ACWI, MSCI Finland IMI, MSCI Europe, MSCI Emerging Markets, MSCI EUR IG Corporate Bond, MSCI EUR HY Corporate Bond ja MSCI World Real Estate. Sijoitusten hiiliriskiä arvioidaan myös altistuksella fossiilisille polttoaineille. Näiden määrä Sitran sijoituksissa on jo hyvin vähäinen.

Ilmastoriskien analysoinnissa ja raportoinnissa on edelleen haasteita muun muassa tiedon luotettavuuteen, vertailukelpoisuuteen ja kattavuuteen liittyen. Tämä on vaikeuttanut yksityiskohtaisten tavoitteiden asettamista.

Biodiversiteetin huomioimisen tarve on noussut viime vuosina voimakkaasti esille myös sijoitustoiminnassa. Kehitys on vielä alkuvaiheessa ja aiheen ympärillä on erilaisia aloitteita ja toimintaa. Yksi vakavimmin otettavista hankkeista on Taskforce on Nature-related Financial Disclosures (TNFD), jonka tavoitteena on luoda biodiversiteetin huomioimiseen vastaava raportointikehikko kuin TCFD on ilmastonmuutosasioissa. Alustavan arvion mukaan lopulliset raportointisuositukset julkaistaan vuoden 2023 syksyllä. Seuraamme kehitystä aktiivisesti ja tulevaisuudessa tavoitteenamme on TNFD:n mukainen raportointi.

Disclaimer: Although Sitra’s information providers, including without limitation, MSCI ESG Research LLC and its affiliates (the ”ESG Parties”), obtain information (the ”Information”) from sources they consider reliable, none of the ESG parties warrants or guarantees the originality, accuracy and/or completeness, of any data herein and expressly disclaim all express or implied warranties, including those of merchantability and fitness for a particular purpose. The Information may only be used for your internal use, may not be reproduced or redisseminated in any form and may not be used as a basis for, or a component of, any financial instruments or products or indices. Further, none of the Information can in and of itself be used to determine which securities to buy or sell or when to buy or sell them. None of the ESG Parties shall have any liability for any errors or omissions in connection with any data herein, or any liability for any direct, indirect, special, punitive, consequential or any other damages (including lost profits) even if notified of the possibility of such damages.

Suosittelemme

Tästä eteenpäin.